来源:慧保天下

自IRR3.5%寿险产品全面停售以来,保底收益率2.5%的分红险产品开始受到险企的追捧,大多数人身险公司都在调整产品结构上持续发力,陆续推出分红险新产品。

时隔多年,分红险再度成为最受行业追捧的险种,可值得注意的是,与分红险同时卷土重来的,还有销售误导,甚至,炒停售。

01

分红险再受人身险企追捧,销售误导、炒停售再度抬头

近年来,市场利率步入下行通道,保险公司资产端压力与日俱增,迫切需要降低预定利率确定的普通型寿险的占比,进而降低利率敏感性,预防利差损危机。主打“保底收益+分红”的分红险因而重回各公司战略视野。

借助分红险“保证收益+分红”的特点,险企可以在一定程度上与客户实现风险共担、收益共享,这样不仅能减轻资产配置压力,同时能有效减轻险企利差损压力。

因此,在很多业界人士看来,分红险就是当下保险公司最应该布局的产品,不断稀释传统寿险占比,提高分红险占比,最理想的状态是将分红险占比提升至四到五成。

在IRR3.5%产品于2023年7月底彻底停售后,在推出IRR3%的增额终身寿的同时,人身险公司确实也纷纷推出了保底收益率2.5%的分红险产品。

中国人寿推出颐养安康养老年金保险(分红型),平安人寿推出御享金越终身寿险(分红型),太保寿险推出鑫福年年年金保险(分红型),新华保险推出盛世荣耀终身寿险(分红型),友邦人寿推出传世盈佳终身寿险(分红型),中英人寿推出臻享鸿福终身寿险(分红险),中意人寿推出一生中意终身寿险(分红型)……

尽管保险公司有意发力分红险,可面对当下充满不确定性的环境,客户们还是更倾向于收益确定的保险产品,因此,尽管保险公司对分红险充满热情,但市场反应普遍冷淡。

不过也有例外,例如,在中介渠道,中意人寿推出的“一生中意终身寿险分红型”就备受追捧,成为时下难得的爆款。

原因还在于客户认为该产品“收益率高”,该产品保底收益2.5%,同时还能锁定一个保底收益率为2%的万能险账户,两项叠加之下,不少保险销售人员称其收益率最高时甚至能突破3.5%,这打动了不少客户的心。

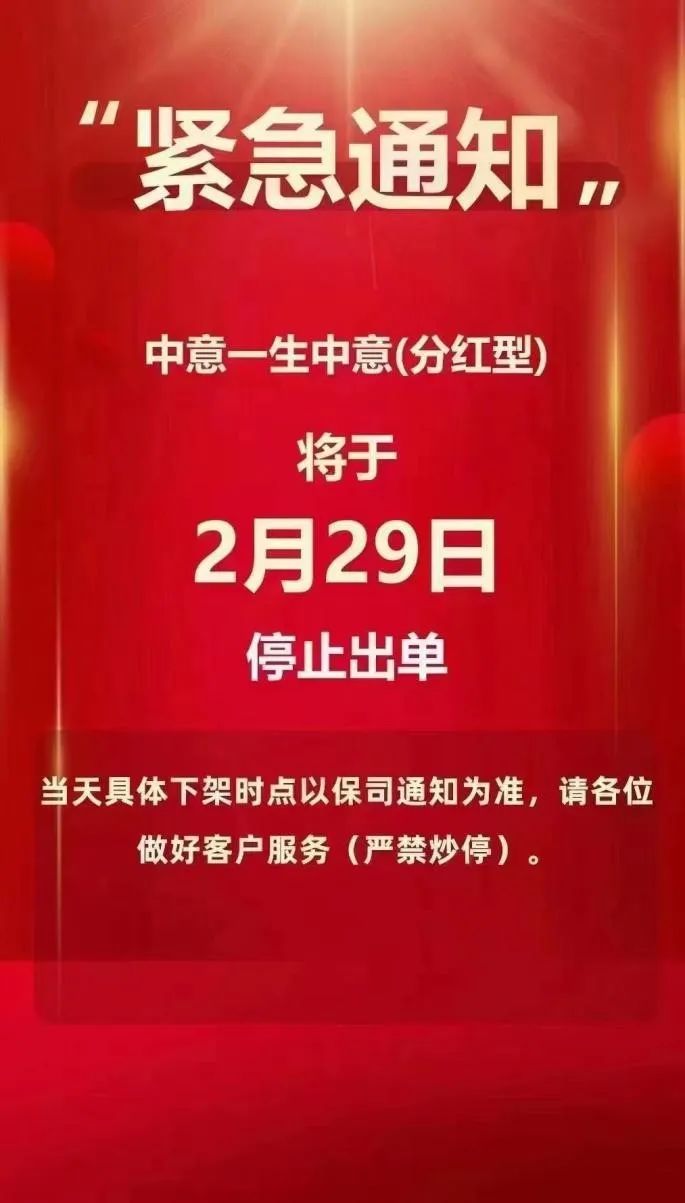

随着该产品的热销,从1月份起,有关于“一生中意终身寿险分红险”月底即将“停售”的宣传营销文案就在小红书以及朋友圈疯狂传播,但到1月底也未下架,2月又重新掀起“停售”风潮……

“产品下架倒计时1天”

“分红类增额终身寿险天花板停售”

“分红型增额终身寿险中的王牌产品预计2月29日下架”

……

“炒停售”的大风刮到了分红险,销售误导的情形也开始抬头。有销售人员在销售分红险产品时开始夸大分红实现率,声称分红实现率可超100%,甚至可以超额实现达到200%,预期上述产品IRR高达3.59%,收益率甚至超过此前停售的IRR3.5%的增额终身寿。

炒停售+销售误导,“一生中意终身寿险分红险”在分红险市场刮起了一阵旋风,成为中介渠道销量最高的产品。

不过,保险销售人员对于收益率的过分夸大也引发了很多业界人士的不满,有观点指出,保险销售人员展示的分红实现率,其实是过往分红实现率数据,并不与当年收益挂钩,也不代表对公司未来经营业绩的预期,而有些业务员并不告知客户分红险存在保司当年经营不好收益可能为0的情况,刻意隐瞒分红险产品收益的不确定性,甚至是将高档分红险产品演示利率解释为确定性收益,夸大收益,从而误导客户,造成销售误导。

02

“保底+分红”促成分红险三次发展高潮,但收益不确定也招致销售误导高发

值得注意的是,在此次险企大规模发力分红险之前,分红险在国内人身险市场,已经有过两次发展高潮。

分红险自2000年诞生后,因其高演示利率和高度灵活性,被市场广泛接受并且成为当时保险公司主推险种,在寿险公司产品中的占比也快速上升。

第一次高潮,是分红型重疾险率先占据市场主流,在原来保障重大疾病健康险的基础上附加了分红功能,在提供原有保障的同时还能根据保险公司的经营情况为客户创造分红收益,保障与增值功能兼备,红极一时。据统计,2002年分红健康险就已经占据了人身险49.8%的市场份额。不过由于过分强调分红功能,分红型重疾在2003年7月被监管彻底叫停。

分红险在国内的第二次发展高潮是在2008年前后,彼时刚刚经历全球性金融危机,投资市场低迷之下,“保底+分红”的分红型寿险再度受到追捧,在整个寿险行业的占有率历史性地超过半数,达到了52%。到2011年,分红险在寿险保费规模中的占比甚至达到90%以上,成为寿险市场绝对主力产品。

在分红险快速发展的同时营销乱象也愈演愈烈,演示利率畸高,销售人员夸大收益,将不确定收益描述为确定收益等误导行为,为市场发展埋下隐患。其后很长一段时间里,由于分红险的实际收益率远不及销售人员描述,很多公司都遭遇了分红险的退保潮,分红险销售逐渐遇冷。

历史总是惊人的相似,此次,在市场利率下行之下所掀起的分红险第三次发展高潮,依然未能摆脱销售误导的魅影——而这也是业界人士对于分红险最大的疑虑所在。

为什么分红险保险产品销售如此容易产生误导呢?保险公司相关人士指出,这其实跟分红险产品形式有很大关系,具体而言,首先,分红险产品最终收益是以保底+分红的形式获取,而分红是属于不确定的收益,公司业绩好时,可以多分红给客户,当公司业绩不佳时,则可以适当减少分红。客户与保险公司共担部分风险,客户的分红收益是随公司经营情况而变化的。甚至公司经营不佳时,在某些保单年度红利可能为零,这在分红险产品的说明书上就有明确提示,但在实际宣传中业务员几乎不会告知这一点。

其次,分红险是固定收益+浮动收益,在实际宣传中,业务员容易将浮动收益纳入固定收益,将浮动收益根据公司往年的分红水平演示,将高档分红险产品演示利率解释为确定性收益,对客户产生误导。

实际上,分红险的浮动收益部分并不能纳入固定收益中,分红收益也只与公司当年的经营情况相关,并不受历年经营业绩影响,正如过去不能代表未来,过往的分红实现率并不能代表当年的,也不能作为依据对当年业绩进行预期推测,保险市场变化莫测,是否能有分红收益也未知。

而除了分红险产品本身的特性外,业务员的销售行为也受到行业大环境的影响,全渠道“报行合一”的风声早已广泛流传,经代公司纷纷抢抓“报行合一”正式落地前的宝贵时间,纷纷加大业务推动力度,进一步推高全年业绩,业绩压力可能也会对此产生影响。

03

监管多次发文明令禁止,能否遏制误导浪潮再起?

分红险销售乱象丛生,监管此前也曾发布通知进行管制。例如2000年2月,原保监会下发《分红保险管理暂行办法》,第二十条明确规定禁止对客户进行误导、欺骗和故意隐瞒。

2011年12月,原保监会发布《人身保险公司保险条款和保险费率管理办法》,明确规定保险公司决定在部分区域停止使用保险条款和保险费率的,不得以停止使用保险条款和保险费率进行宣传和销售误导。

2012年2月,原保监会发布《关于人身保险业综合治理销售误导有关工作的通知》,其中提到不得提供虚假产品信息。要确保信息披露内容的准确完整,不得以停止使用保险条款和保险费率进行宣传和销售误导,不得向保险消费者提供片面、虚假的产品信息。

2012年9月,原保监会印发《人身保险销售误导行为认定指引》,明确规定人身保险公司、保险代理机构以及办理保险销售业务的人员,在人身保险业务活动中,不得有对保险产品的不确定利益承诺保证收益、使用保险产品的分红率、结算利率等比率性指标,与银行存款利率、国债利率等其他金融产品收益率进行简单对比等销售误导行为。

2013年9月,原保监会印发《人身保险业综合治理销售误导评价办法(试行)》的通知,科学、合理、客观地评价综合治理销售误导工作的效果,规范人身保险销售行为。

2020年2月,原银保监会发布《关于强化人身保险精算监管有关事项的通知》,修订完善了分红保险利益演示的方法,明确了演示利率上限,并将红利分配比例统一为70%,将险企自主调节的空间压缩,既能防范销售误导和恶性竞争,也有利于防范行业利差损风险,防止公司通过分红演示进行恶性竞争。

……

已于今年3月1日起施行的《保险销售行为管理办法》再次重申不得销售误导,明确规定保险公司、保险中介机构要确保保险销售宣传符合要求,不得隐瞒限制条件,更要提示保单利益的不确定性。

第十七条 保险公司、保险中介机构应当建立保险销售宣传管理制度,确保保险销售宣传符合下列要求:

(三)不得引用不真实、不准确的数据和资料,不得隐瞒限制条件,不得进行虚假或者夸大表述,不得使用偷换概念、不当类比、隐去假设等不当宣传手段;

第二十二条 保险公司、保险中介机构销售人身保险新型产品的,应当向投保人提示保单利益的不确定性,并准确、全面地提示相关风险;法律、行政法规和监管制度规定要求对投保人进行风险承受能力测评的,应当进行测评,并根据测评结果销售相适应的保险产品。

除了对销售宣传有明确要求外,监管此次也明确了对销售误导的处罚规定,保险公司在回访中发现存在销售误导的,应当按照规定及时予以处理,保险公司、保险中介机构、保险销售人员违反本办法规定和金融监管总局关于财产保险、人身保险、保险中介销售管理的其他相关规定,情节严重或者造成严重后果的,由金融监管总局及其派出机构依照法律、行政法规进行处罚。

2023年1月,原银保监会发布了《一年期以上人身保险产品信息披露规则》,其中明确要求保险公司应披露红利实现率指标,同时取消高、中、低三档演示,改为保证利益和红利利益两档演示,调低演示利率水平,分红险的最高演示红利利率被限定为不得高于4.5%减去产品预定利率。

此规则的发布结束了代理人利用高档演示利率误导客户的历史,此次监管最新下发的《保险销售行为管理办法》已经开始施行,其能否真的贯彻落实、减少并遏制销售误导现象再生,仍需时间验证。